(1)基金管理人拟申请基础设施基金上市,应当向交易所提交以下文件:

一、上市申请;

二、基金合同草案;

三、基金托管协议草案;

四、招募说明书草案;

五、律师事务所对基金出具的法律意见书;

六、基金管理人及资产支持证券管理人相关说明材料,包括但不限于:投资管理、项目运营、风险控制制度和流程,部门设置与人员配备,同类产品与业务管理情况等;

七、拟投资基础设施资产支持证券认购协议;

八、基金管理人与主要参与机构签订的协议文件;

九、交易所要求的其他材料。

(2)专项计划管理人申请基础设施资产支持证券挂牌条件确认,应当向交易所提交以下文件:

一、挂牌条件确认申请;

二、资产支持证券管理人合规审查意见;

三、基础设施资产支持专项计划(以下简称专项计划)说明书、标准条款(如有);

四、基础资产买卖协议、托管协议、监管协议(如有)、资产服务协议(如有)等主要交易合同文本;

五、律师事务所对专项计划出具的法律意见书;

六、基础设施项目最近3年及一期的财务报告及审计报告,如无法提供,应当提供最近1年及一期的财务报告及审计报告,相关材料仍无法提供的,应当至少提供最近1年及一期经审计的备考财务报表;

七、基础设施项目评估报告;

八、专项计划尽职调查报告;

九、关于专项计划相关会计处理意见的说明(如有);

十、法律法规或原始权益人公司章程规定的有权机构作出的关于开展资产证券化融资相关事宜的决议;

十一、交易所要求的其他材料。

(1)项目基本情况介绍

渤海水业股份有限公司拟选取的入池资产有:

润达环境项目和城关镇项目:位于天津市武清区,属于污水处理类市政基础设施项目,总处理规模3.15万吨/日,包括采取BOT模式的项目以及提标改造项目。具体项目如下:

天津市武清区第七污水处理厂项目、

天津武清汽车产业园污水处理厂项目

天津市金博企业孵化器有限公司污水处理厂项目

天津武清城关镇污水处理厂项目

大邱庄项目:大邱庄项目位于天津市静海区,属于污水处理类市政基础设施项目,由润达金源负责投资建设,处理规模4万吨/日,包括采取BOT模式的项目以及提标改造项目。

大邱庄综合污水处理厂项目

宜达项目:宜达项目位于天津市北辰区,属于自来水供水项目,由宜达供水负责投资建设,供水规模5.1万m3/日。

天津宜达自来水供水厂项目

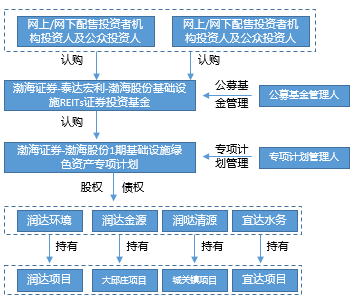

(2)公募REITs设立方案

(3)REITs的交易结构说明

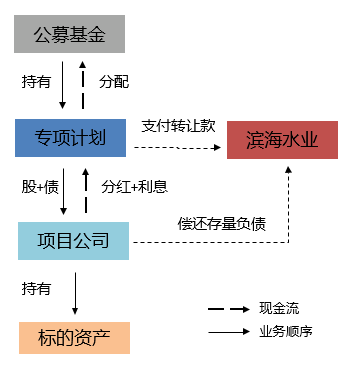

设立公募基金,设立公募基金。由泰达宏利作为基金管理人向证监会申请注册渤海股份公募REITs基金。取得注册文件后,由基金管理人进行公开发售,其中渤海股份或指定主体需参与本次基础设施基金份额战略配售,配售份额不少于20%。

设立资产支持专项计划。由渤海汇金作为管理人设立渤海股份基础设施资产支持专项计划,公募基金募集成功后,由公募基金作为投资人认购渤海股份基础设施资产支持证券全部份额,专项计划正式设立。

收购项目公司股权。专项计划成立后,通过与原始权益人滨海水业签署《股权转让协议》,以不低于市场评估值的价格收购项目公司全部股权。自此,渤海股份公募REITs基金通过资产支持证券和项目公司取得基础设施项目完全所有权。

存续期基础设施日常维护。公募基金存续期间,聘请滨海水业作为第三方管理机构,负责基础设施日常运营维护、档案归集管理等,双方签订基础设施项目运营管理服务协议,明确双方的权利义务、费用收取、协议终止情形和程序等事项。

现金流分配的说明。项目公司的现金流通过支付股东分红等方式分配到资产支持专项计划,再分配到公募基金,最终向公募基金投资人进行分配。同时,滨海水业作为基础设施运营管理机构,向项目公司定期收取运营管理服务费。

(4)REITs的交易结构图

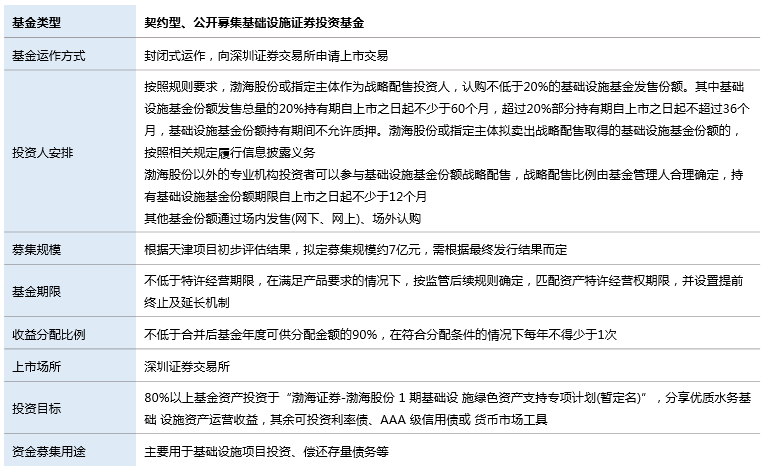

(5)基础设施公募REITs 产品要素表

(6)公募基金在基础设施REITs业务中的角色与职责(续)

1、尽职调查:

联合尽职调查:可聘请财务顾问开展联合尽职调查,联合尽职调查后,对基础设施项目原始权益人情况、项目财务情况、现金流情况等进行尽职调查,出具尽调报告;

聘请律所出具法律意见书:聘请符合条件的律师事务所就基础设施项目合法合规性、基础设施项目转让行为合法性、主要参与主体资质等出具法律意见书

聘请会所出具审计报告:聘请符合条件的会计师事务所对基础设施项目财务情况进行审计并出具审计报告;

聘请资产评估机构进行评估:聘请独立的资产评估机构对拟持有的基础设施项目进行评估,并出具评估报告。;

2、产品发售

发售工作:聘请的财务顾问受委托办理基础设施基金份额发售的路演推介、询价、定价、配售等相关业务活动;

价格确定:向网下投资者询价的方式确定;

网下投资者:证券公司、基金管理公司、信托公司、财务公司、保险公司、合格境外投资者、符合规定的私募基金管理人、银行理财子公司、社保基金、基础设施投资机构、政府专项基金、产业投资基金等专业机构投资者;

战略配售:应当向基础设施项目原始权益人应战略配售不少于本次发行的20%,其中20%部分持有期限自REITs上市之日起不少于60个月,超过20%部分持有期限自REITs上市之日起不少于36个月。

发行比例:剔除战略投资者配售部分后,REITs产品网下发售比例不得低于70%;

投资者管理:基金管理人应当制定投资者适当性管理制度,将适当的产品销售给适合的投资者;

募集失败的情况:基金份额总额未达到准予注册规模的80%;募集资金规模不足2亿元,或投资人少于1000人;原始权益人未按规定参与战略配售;扣除战略配售部分后,网下发售比例低于本次公开发售数量的70%等;

3、基金运作

基金份额:80%以上基金资产持有基础设施资产支持证券全部份额,突破了《公开募集证券投资基金运作管理办法》对于公募基金投资于单家公司发行的单只证券规模不超过10%的限制性规定;

持仓限制:除单一基础设施资产支持证券以外的基金资产应当投资于利率债,AAA级信用债,或货币市场工具,即低风险债权类资产;

运作模式:基础设施基金应当采取封闭式运作,符合条件的可向证券交易所申请上市交易;

上市交易条件:(1)基金的募集符合《公开募集证券投资基金运作管理办法》规定;(2)基金合同期限为五年以上;(3)基金募集金额不低于二亿元人民币;(4)基金份额持有人不少于一千人;(5)基金份额上市交易规则规定的其他条件;

4、产品发售

分配比例:基础设施基金应当将90%以上经审计年度可供分配利润以现金形式分配给投资者;

分配频率:基础设施基金的收益分配在符合分配条件的情况下每年不得少于1次;

5、产品发售

发行环节:基金招募说明书应重点披露基础设施基金整体架构及拟持有特殊目的载体情况,项目基本信息、财务状况、经营业绩分析、现金流预测分析、运营未来展望,原始权益人情况等并载明审计报告、资产评估报告、财务顾问报告

基金运作环节:对于发生金额超过基金资产10%以上的交易或损失、项目现金流相比预期减少10%以上、项目购入或者出售等重大事项时,应当及时进行临时信息披露

定期报告:按季度披露基金净值情况;年度报告等基金定期报告,需重点披露基础设施项目运营情况、财务情况、现金流情况等,对外借款及使用情况,相关主体履职及费用收取情况,报告期内项目购入或者出售情况等